筆者:小寺 敏

平成25 年度の税制改正で創設された所得拡大促進税制について、平成29 年度の税制改正において

① 中小企業者等について、現行の税額控除制度に加えて、一定の要件を満たす場合における税額控除額の拡充措置

② 中小企業者等以外の法人について適用要件の見直し及び税額控除額の拡充措置

……が行われます。

なお、今回の改正については、平成29 年4 月1 日以後に開始する事業年度から適用されます。今回は、制度の概要、改正の内容について3 月決算法人を例にご説明致します。

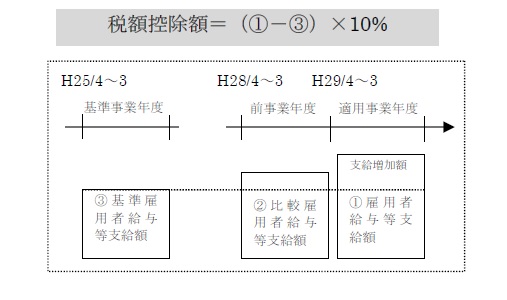

青色申告法人が国内雇用者に対して支給した給与について、以下の要件を満たす場合には、雇用者給与等支給増加額の10%(適用事業年度の法人税額の10%(中小企業者等の場合、20%)が限度)の税額控除が受けられる制度です。

(適用を受けるための要件)

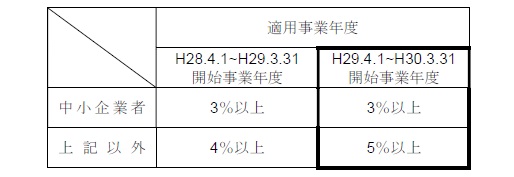

要件1 ①が③よりも、一定割合以上増加していること

要件2 ①が②を下回らないこと

要件3 適用年度の平均給与等支給額が前事業年度の平均給与等支給額を上回ること

留意点:要件の見直しは、中小企業者以外の法人が対象であり、中小企業者等については従前のまま変更はありません。

(改正前)

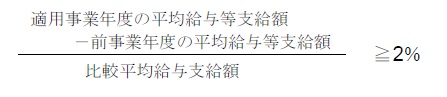

適用年度の平均給与等支給額 > 前事業年度の平均給与等支給額

(改正後)

(改正前)

雇用者給与等支給増加額×10%

(改正後)

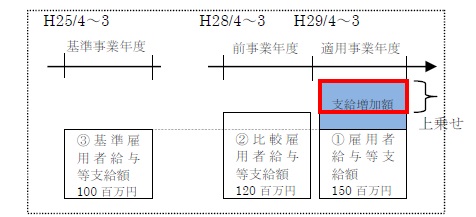

・中小企業者等

雇用者給与等支給増加額×10%+(雇用者給与等支給額-比較雇用者給与等支給額)×12%※

留意点:中小企業者等が上記①の要件を満たす場合には12%の上乗せ措置があります。

・中小企業者等以外の法人

雇用者給与等支給増加額×10%+(雇用者給与等支給額①―比較雇用者給与等支給額②)×2%※

※雇用者給与等支給増加額(①-③)を下回る場合には、当該金額が上乗せの対象金額となります。

(改正前)

(150 百万円-100 百万円)×10%=5 百万円

↓

(改正後)

(150 百万円-100 百万円)×10%+(150 百万円-120 百万円)×12%=8.6 百万円

所得拡大促進税制は、少子高齢化の下での日本経済の持続的成長のため、企業に収益の増加、賃金・雇用の拡大を伴う成長と分配の好循環を目的とした施策で、直近で高い賃上げを行う企業への支援強化の制度となっています。

今回の制度拡充でさらなる賃上げが期待されています。