筆者:税理士 市川 光大

グループ経営を担っている(複数の企業を経営している)経営者は、事業承継を検討する際、後継者の選定以外に、後継者への株式承継、株式の分散防止やグループ全体の経営の最適化など様々な課題に直面します。

本稿ではグループ会社の経営者からご相談をいただいた実例に基づき、弊法人で実際に関与した事業承継対策の一例について解説します。

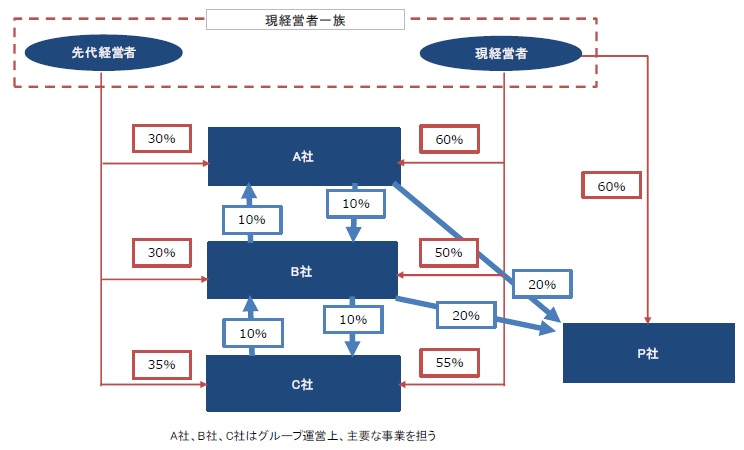

現体制下での承継には以下のような課題が考えられました。

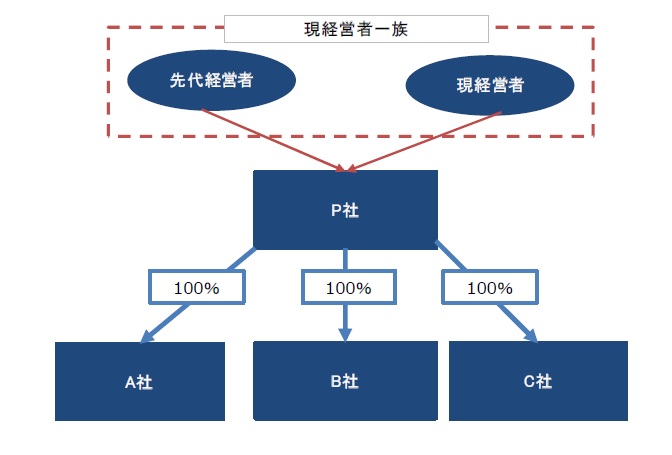

これらの課題を解決するために、「持株会社体制の導入」を検討しました。

近年、持株会社を活用した事業承継は増えており、複数の会社を纏めて承継できることや株式承継に係る税金コストを抑えられる場合があるなどのメリットがあります。さらに、後継者は持株会社の代表取締役に就任することで、事業に係るオペレーションを他の役員や幹部社員に任せつつ、グループ全体の経営に注力することが可能となります。

そこで、本事例においても持株会社体制を導入したうえで、その持株会社の株式を先代経営者等から後継者に承継するスキームを採用すれば、経営承継及び株式承継の両側面から事業承継を円滑に進めることが可能になると判断しました。

なお、本事例では、持株会社体制の導入に加えて、株式承継に伴う税金コストの対策として「事業承継税制」の適用も併せて検討しました。

持株会社の導入にあたっては、新たに持株会社を設立する手法のほか、グループ会社のいずれか1社を親会社として持株会社化し、その他のグループ会社を子会社化する手法があります。

本事例においては、後者の手法を選択しました。具体的には、各社が互いの株式を持ち合う複雑な資本関係にある中で、既存のグループ会社(事業会社)を事業持株会社として機能させたいという現経営者の意向から「株式交換」を前提としたスキームを活用しました。

仮に、前者の手法(新たに持株会社を設立する手法)を選択する場合には、「株式移転」を活用し、新たに設立された持株会社の傘下に既存のグループ会社を子会社として置くスキームが想定されます。前者又は後者いずれのスキームを採用するかについては、資本関係の状況やどの会社を持株会社として機能させるかなどの経営者の意向に基づき判断する必要があります。

なお、本事例の株式交換は、株式交換前に株式交換完全親法人(持株会社となる会社)と株式交換完全子法人(持株会社となる会社以外の他のグループ会社)との間に現経営者一族による完全支配関係があり、かつ、株式交換後においても当該完全支配関係が継続する見込みがあることから、税務上は「適格株式交換」に該当し(法法2 十二の十七イ、法令4 の3⑱二)株式交換を実施したとしても資本関係の異動に伴う課税は特段生じません。仮に、「非適格株式交換」に該当する場合には、株式交換完全子法人が保有する一定の資産について時価評価課税が適用されるため、スキーム実行前には適格株式交換に該当するための要件(税制適格要件)を充足するか否か慎重に見極める必要があります。

本事例の場合には、A 社、B 社、C 社はグループ運営上、それぞれ主要な事業を担っていたため、これら3社のいずれかを持株会社(グループ全体の親会社)とすることは適当ではないと判断しました。そこで、従業員数も少なく主要事業とは直接関係しない事業を行っていたP 社にグループ全体の経営統括機能を持たせ、同社を持株会社とすることになりました。

なお、持株会社体制に移行する場合には、グループ会社の資本関係や組織体制に重要な変更が生じることになるため、グループ各社の役員及び従業員その他取引先や金融機関に対し、事前に新体制へ移行することついての理解と協力を求めておくことが重要であり、これによりスムーズな移行が図れることは言うまでもありません。

伝統的な株価対策として、持株会社の株価算定上、類似業種比準額方式を採用することができれば、一般的には株価が低く抑えられることから、グループ全体の株式承継に係る税金コストを低減する効果が期待されます。

ただし、本事例においては、そういった税務上の技術的かつ短絡的な発想に縛られることなく、将来における円滑な事業承継、並びに、永続的にグループ経営を推進していくための中⾧期的な体制構築を最優先課題として捉えていた現経営者の希望に沿うよう、対策に臨みました。

上記背景を踏まえ、本事例においては、後述する「事業承継税制」の適用を現経営者に提案し、税金コストを極小化しつつ現経営者のニーズに沿う事業承継スキームを採用することとなりました。

本事例のようにグループ各社が互いに株式を持ち合っている状況で株式交換を実行した場合、持株会社体制移行後、親子間(持株会社とその子会社との間)で株式を持ち合うといった資本関係が生まれてしまいます。この場合、会社法違反に該当しないよう、早期に親子間における株式の持ち合い関係を解消する必要があります(会社法135、施行規則23①二)。

子会社が所有している親会社株式の処分方法としては、「親会社が自己株式として取得する方法」や「他社に売却する方法」などが考えられますが、親族間での事業承継を前提とした本事例においては、他社に親会社(持株会社)株式を売却することは現実的ではなく、親会社(持株会社)が自己株式を取得することで親子間の株式持ち合い関係を解消しました。

なお、自己株式を取得する場合には、会社法上、親会社(持株会社)の分配可能額の範囲内でしか自己株式を買い取ることができません。株式交換により親会社(持株会社)の資本剰余金は変動しますので、株式交換後の分配可能額と自己株式の買取価額をあらかじめシミュレーションしたうえで実行する必要があります。

また、自己株式の取得に伴い「みなし配当」が発生する場合があることに留意する必要があるほか、スキーム実行によってグループ各社の損益及び財務に及ぼす影響を考慮する必要もあります。

上述のほか、本スキームの実行に際しては、次に掲げる実務的な留意点に配慮しつつ対策を実施しました。

事業承継税制を適用することにより、先代経営者等から後継者に自社株式を承継する際の税負担は実質的にゼロとなるため、税金コストの負担に悩まされることなく円滑に株式承継を進められる効果が期待されます。

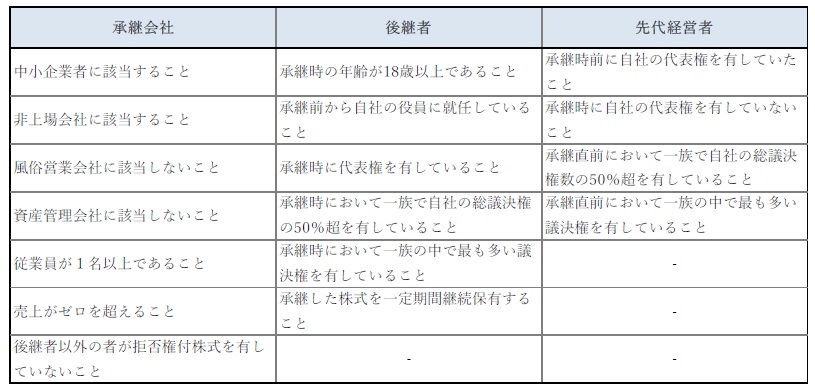

ただし、本税制を適用するためには、「承継会社の要件」、「後継者の要件」、「先代経営者の要件」とそれぞれの立場において多くの要件(下記、図表参照)を充足しなければならない点に留意する必要があります。

本税制が創設される前は、テクニカルな手法を採用し、承継会社の株価を低く抑えることに主眼を置いた事業承継スキームがそれなりに実行されていました。その結果、経営者の意向及び事業運営に沿わないストラクチャー(資本関係、経営体制など)が構築され、ビジネス及び資本政策上、重大な支障をきたす恐れを想起させる事例が今でも見受けられます。

本税制の適用に際しては数多くの要件を充足しなければならないことに加え、適用後においても取消事由に該当しないよう中⾧期的な対応が求められますが、難解かつ技術的な税務対策をせず、真っ当にビジネスを行いつつ、税金コストを抑えた株式承継を実現したいというニーズに対応するのであれば、本税制の適用を検討することは重要な意味を持つと思われます。

本事例においては、余計な小細工(経営方針にフィットしない税務対策)をせず、現経営者の想いに寄り添った最適な事業承継スキームを実現するための一環として本税制を適用するという判断に至りました。

本図表においては各要件の概要を記載するに留めていること、及び、株式の承継方法が贈与又は相続等のいずれに該当するかに応じ適用される要件の内容に一部相違が生じることに留意する必要があります。

なお、本税制は、2027 年12 月31 日までに行われる贈与又は相続等による株式承継を対象とした時限立法です。そして、その適用の前提として、2024 年3 月31 日までに承継会社の主たる事務所の所在地を管轄する都道府県庁に対し「特例承継計画」を提出しなければなりません。

このように、本税制はスケジュール上の制約があるため、本事例においてはスキーム実行に際して綿密にスケジュールを策定しなければならないことに加え、これを管理徹底することが欠かせませんでした。

グループ経営を担う経営者が円滑な事業承継を実現するためには、グループ全体の経営及び事業を次世代に託すための最適な組織体制の構築や後継者の選定、さらに株式承継に係る税金コスト対策が重要な検討課題となります。この検討課題に対して、「持株会社体制の導入&事業承継税制の適用」は、グループ経営を行っている企業にとって親和性の高い事業承継スキームであると言えます。

事業承継税制を適用する場合には、適用期限(2027 年12 月31 日)までに適用要件を満たしたうえで株式承継を実行しなければならないことに加え、実行可能な特例承継計画を事前に策定する必要があります。

2022 年度税制改正において特例承継計画の提出期限が1年延⾧されたものの、その期限(2024 年3 月31日)は差し迫っており、特に、事前に持株会社体制を導入する場合にはそれなりの時間を要するため、早めの準備と対策が必要です。