筆者:税理士 釜本啓二

スタートアップ企業におけるインセンティブ報酬制度の拡充を推進するため、令和5 年度及び令和6 年度税制改正において税制適格ストックオプション(SO)の要件が緩和されました ⅰ。

あわせて、令和6年3月31 日以前に締結された税制適格SO の割当契約について、令和6 年12 月31 日までの間に対象となる項目に関して同契約の変更手続を行い、改正後税制に規定するそれぞれの要件を定めた場合には、改正後税制が適用される経過措置が設けられました。本ニュースレターでは、この経過措置の概略について解説いたします。

経過措置は、令和6 年3 月31 日以前に締結された税制適格SO の割当契約に係る各項目のうち、下記の2 項目が対象となります。

事後的に税制適格SO の発行要項・割当契約を変更した場合、特例方式(セーフハーバー)への権利行使価額の変更を除き、本来は税制適格要件を充足することはできません。しかし、令和6 年12 月31 日までの間に、経過措置を適用することにより割当契約等の変更を行い、改正後税制に規定するそれぞれの要件を満たした場合には税制適格要件を充足することができ、対象項目について改正後の税制が適用されることになります。

上記①は、インセンティブ報酬としての効果を高めるものであるため、一般的には、多くの企業(従業員等)にとってメリットのある改正項目といえるかもしれません。他方で、上記②については、企業にとってメリットがある半面、いくつかの留意事項もあります。そのため、自社で発行済の税制適格SO について、上記経過措置の創設に伴う割当契約等の変更の必要性がないか慎重に検討を行う必要があります。

経過措置の対象となる年間権利行使価額の限度額については、令和6 年度税制改正により、各法人の区分に応じて、その限度額が最大3,600 万円まで引き上げられることになりました。

年間権利行使価額の限度額の引き上げは、各個人に対する付与総額の増額につながる可能性があるとともに、税制適格要件の権利行使期間内(付与決議日後2 年を経過した日から付与決議日後10 年を経過する日まで ⅱ )に税制適格SO としてすべて行使できない場合や、すべてを行使するまでに権利行使期間内ギリギリまで要するようなケースの場合には、これまでに比較して従業員等にとってメリットがあると思われます。

しかし一方で、割当額自体が変わらなかった場合において、年間の権利行使価額限度額が上がることにより、従業員等に付与された税制適格SO が割当時における当初の想定よりも早く行使される可能性があるため、早期の離職・退職を招く恐れも否定できません。経過措置を適用し年間の権利行使価額限度額を変更する場合には、上記のような(企業にとっての)マイナス面も踏まえたうえで検討を行う必要があります。

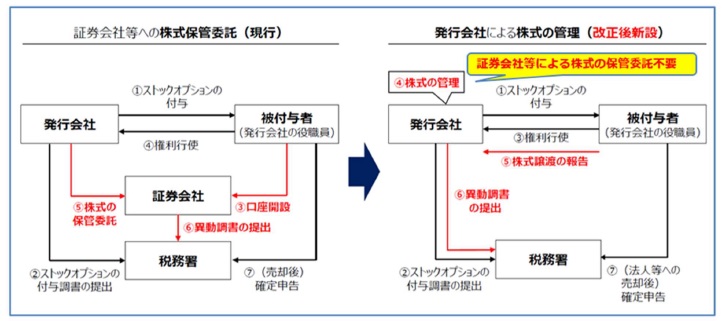

令和6 年度税制改正前は、非上場会社において税制適格SO の権利行使が行われる場合には、株券を発行してこれを証券会社等に引き渡す必要がありました(株式の保管委託要件)。しかし、非上場会社株式の保管委託の受け手となる証券会社等は限られているため、非上場時点での税制適格SO の権利行使が困難となり、スタートアップ企業のM&A をはじめとした資本政策の選択肢を阻害しているのではないか、といった指摘もありました。

このような指摘を受け、多くのスタートアップ企業などが対象となる譲渡制限株式については、証券会社等による株式の保管委託に代えて、下図のとおり発行会社自身による株式の管理も可能となりました。

なお、当該経過措置の適用により、株式の管理を発行会社自身で行う場合には、以下のような点に注意が必要となります。

上述のとおり、税務上の取り扱いなどにおいて留意すべき点はあるものの、上記経過措置は特例方式による権利行使価額の変更とともに、既発行の税制適格SO の見直しができるまたとない機会といえます。スタートアップ企業においてより良いインセンティブ報酬制度を構築し、優秀な人材の確保を促進するために、是非、税制適格SO 制度の有効な活用をご検討ください。

なお、本ニュースレターは、配信日(令和6 年7月3 日)現在において得られた情報に基づき作成しております。今後の通達改正や税制改正、その他各府省庁における規則等の改正や情報・解説等により、本ニュースレターに記載の内容と異なる取り扱いがされる可能性もあります。最新の動向にはくれぐれもご注意ください。

i 税制改正の概要は、経済産業省HP サイト「ストックオプション税制」を参照。

https://www.meti.go.jp/policy/newbusiness/stock-option.html

ⅱ 設立の日以後の期間が5 年未満の非上場会社は付与決議日後2 年を経過した日から付与決議日後15 年を経過する日まで。

IPO プラクティスグループ(ipo-support@aiwa‐tax.or.jp)