筆者:税理士 加瀨 良明

信託は「自分の大切な財産を、信頼できる人に託し、自分が決めた目的に沿って大切な人や自分のために管理・運用してもらう」(契約)制度です。

信託を活用すると様々なことができるようになります。委託者が保有している財産の管理・運用を受託者に託し、自らが受益者になったり、大切な人のために委託者の財産を受託者に託し、受益者に利益を給付することもできます。また、一つの信託財産について複数の者を受益者として指定することや、質的に異なる内容の受益権を定めることも可能です。

例えば、収益受益権と元本受益権のように、質的に異なる内容の受益権を定める信託を複層化信託といいますが、今回はこの複層化信託を活用した資産承継について、税務上の取り扱いや留意点等を解説します。

複層化信託では、信託受益権を「収益受益権」と「元本受益権」に分割し、それぞれの受益権について異なる者を受益者に指定することができます。

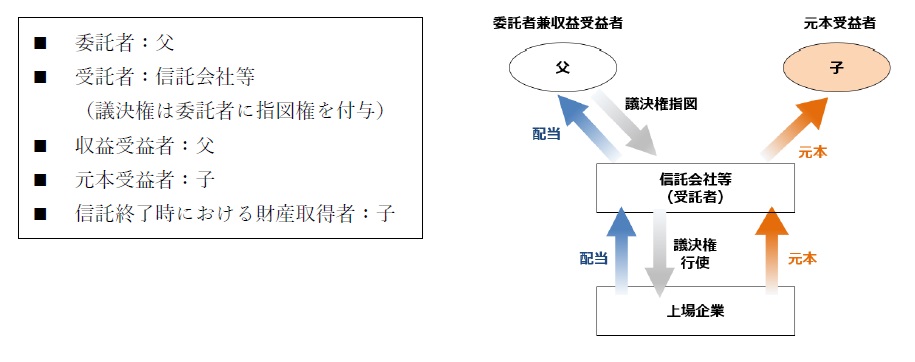

例えば、父が上場株式を保有しており、将来的に子が当該株式を承継する前提である場合、収益受益者を父、元本受益者を子とすることにより、当該上場株式に係る配当金は父が継続的に取得し、その一方で、株式そのものを保有する権利は子に取得させることが可能になります。信託終了時の財産取得者を子とすることにより、将来的には収益受益権を含む財産そのものを子が取得することになります。これにより、財産の早期承継を実現しつつ、信託期間中の収益については、引き続き父が取得することができるようになります。

【複層化信託の例】

上記のように、父が保有する財産の早期承継を実現しつつ、父のキャッシュフロー(収入)は確保しておきたい場合や、早期承継に伴う子の浪費を防止したいような場合などでも活用が可能です。また、万一、父に認知症が発生した場合であっても、信託契約さえ締結していれば父が継続して収益を得ることが可能であり、かつ、将来的には子が財産を取得することになるため、遺言代用としての効果も期待されます。

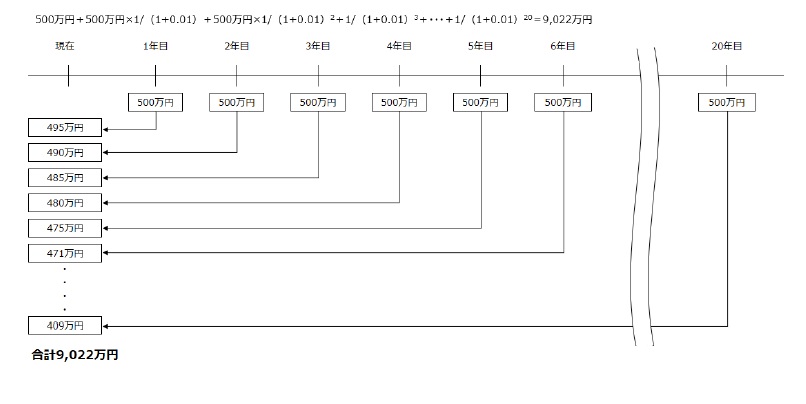

【前提】

◼信託財産:社債

◼信託期間:20年

◼社債の相続税評価額(額面):1億円

◼社債の利金:年間500万円(利率5%)

◼国税庁が公表する基準年利率:1%

◼委託者、受託者、受益者、信託終了時における財産取得者:上記2.と同様とする

【計算イメージ】

上記の場合、信託設定時における収益受益権の評価額は9,022万円と計算され、元本受益権の評価額は1億円-9,022万円=978万円となります。

したがって、信託により子が取得する元本受益権(978万円)に係る贈与税の負担額は、社債現物(1億円)を贈与する場合の贈与税負担に比して相当軽減されることになります。

複層化信託を活用した場合、資産承継に伴うトータルでの税負担が(結果として)軽減されることもありますが、当初の想定通りに税負担が軽減されるとは限らないことが起こり得る点に留意が必要です。

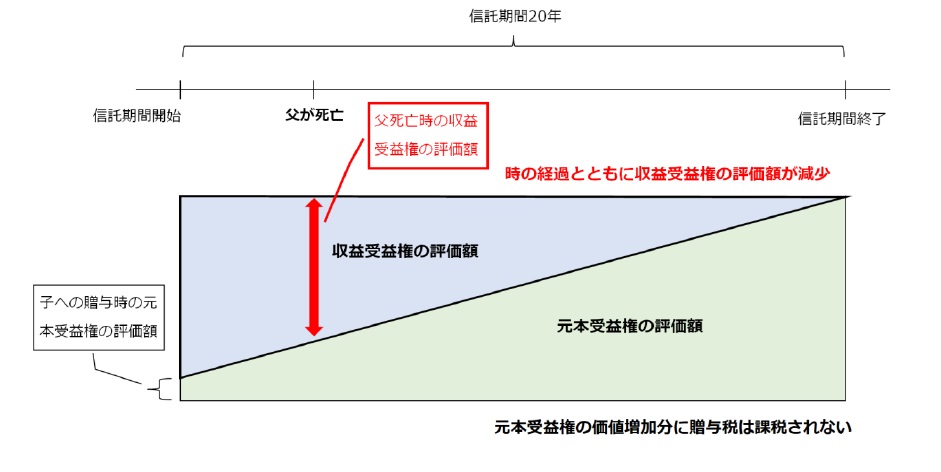

複層化信託設定時において収益受益権が高く評価され、元本受益権が低く評価される場合であれば、通常は時の経過とともに収益受益権の評価額は下がり、元本受益権の評価額が上がっていくことになります。父が信託期間満了時まで収益受益権を保有し続け、信託期間満了時において収益受益権の評価額がゼロとなる設計であれば、当該収益受益権を子が取得することによる税負担もゼロとなるため、資産承継に伴う税負担は、信託設定時の元本受益権の移転に係る贈与税のみとなります。

しかしながら、仮に信託開始から間もなく収益受益者である父が死亡してしまった場合には、収益受益権の評価額は信託設定時の評価額とさほど変わらず、さらに、父の死亡時における収益受益権に係る将来の収益見込みや基準年利率の状況によっては収益受益権の評価額が上がり、当該収益受益権を相続により取得したものとみなされ、想定外の相続税負担が生じる可能性があります。

収益受益権の評価額がゼロとなる信託期間満了時が最も税負担が軽減される時になりますが、人の生死の時期は操作できないため、信託期間中に相続が発生することも十分に想定されるわけです。したがって、収益受益者が高齢者の場合には、特に注意が必要といえます。

複層化信託の場合、原則的には、上記3.①の通り、収益受益権と元本受益権に分割してそれぞれ評価を行うことになりますが、複層化信託であっても、「受益者連続型信託」に該当する場合には収益受益権の評価額は信託財産の価額とされ、元本受益権の評価額はゼロとされます(相続税法基本通達9の3―1)。つまり、収益受益権の評価額が、時の経過に応じて下がらない、ということになります。

例えば、上記4.のケースにおいて、父の死亡時に複層化信託に該当するものとして収益受益権の評価を行い、当該収益受益権を相続により取得したものとして相続税の申告をしたとしても、税務調査において、当該信託が受益者連続型信託に該当すると判断された場合には、当該収益受益権の評価額については信託財産の価額とされ、その評価額の差額について相続税の追徴課税が行われることになります。したがって、詳細は割愛しますが、複層化信託の制度設計に当たっては、「受益者連続型信託に該当しない」ように細心の注意を払う必要があります。

また、複層化信託の制度設計に当たっては、信託財産を何にするか(不動産・株式・公社債・貸付債権など)、収益受益権の収益額(利回り)の設定は合理的か、信託期間の設定は相当か(長期すぎないか)など、設計に当たっての自由度が高い分、その各要素の妥当性(合理性)が重要となります。

例えば、信託期間が長いほど元本受益権の評価額は低くなりますが、かといって、信託期間が推定生存年齢(信託契約時の平均余命)を超えて継続する前提である場合には、社会通念に照らせば、その信託期間の設定には合理性があるのか、という見方もあるでしょう。信託は、「自分の財産を人に託し、その管理・運用をしてもらう契約」であるからです。

複層化信託は、財産の早期承継を実現しつつ委託者のキャッシュフローを確保したい場合や、遺言代用として活用することなど様々なメリットがあります。

一方、収益受益権及び元本受益権の評価ロジックを理解したうえで、どのような財産を信託するのかを考え、また、信託期間は長期に及ぶため、信託期間中の委託者(収益受益者)の死亡など当初の想定通りにいかないこともあり得ること(この場合の税負担を想定しておくこと)を理解し、そして、受益者連続型信託に該当しないように信託の制度設計を慎重に行うことが極めて重要となります。

複層化信託には様々な留意点がありますが、「自分の大切な財産を、信頼できる人に託し、自分が決めた目的に沿って大切な人や自分のために管理・運用してもらう」という信託制度の趣旨に沿った活用が行われていくことを切に願います。

信託 プラクティスグループ(inheritance-measures@aiwa-tax.or.jp)