筆者:市川 光大

海外に親会社があり、その子会社として日本に法人を設立している場合、日本の子会社は親会社から事業資金を資本金又は借入金で送ってもらうかは税務上注意して決定する必要があります。出資に代え借入を選択することで、支払利子による所得圧縮が可能となりますが、一部の多国籍企業では海外のグループ法人等(関連者等(※)といいます)を利用してこれを意図的に行うケースがあり、このような租税回避を防止する目的で過大支払利子税制という制度があります。海外のグループ法人等への支払利子につき一定の限度額を設け、その限度額を超える部分の金額は課税されるというものです。今回はこの過大支払利子税制の改正内容を解説致します。

(※)関連者等とは、対象法人との間に発行済株式等の50%以上を直接又は間接に保有する関係がある者、実質支配・被支配関係にある者等をいいます。

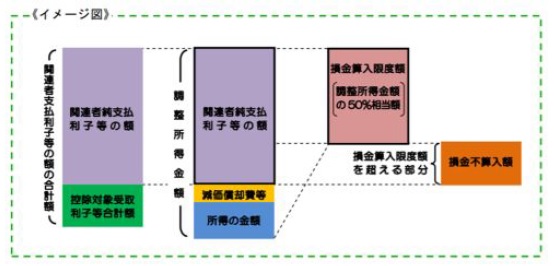

その事業年度における関連者純支払利子等の額が調整所得金額の50%(損金算入限度額)を超える場合には、その超える部分の金額は損金不算入となります。【出典:国税庁平成24 年度 法人税関係法令の改正の概要】

ただし、次のいずれかに該当する場合には、本制度の適用が免除されます。

上記計算体系はBEPS プロジェクト最終報告書の勧告内容と乖離があるということから、2019 年度税制改正により、2020 年4月1日以後に開始する事業年度から対象となる支払利子等の範囲(関連者純支払利子等の額)、調整所得金額、損金算入限度額、適用免除基準の改正があります。

改正前における本制度の対象となる支払利子等の範囲は、海外のグループ法人等(関連者等)に対する支払利子の額等から一定の受取利子等の額を控除した関連者純支払利子等の額を対象としていました。

今回の改正ではグループ内の法人に対する支払利子等に限らず、第三者を含む支払利子等も含まれます(対象純支払利子等の額といいます)。支払利子等の額は、受領者側で日本の課税所得に含まれる利子(国内利子)の額等を除き算定することになりますが、今回の改正により本制度の対象となる支払利子等の範囲は拡大することになりました。

調整所得金額は所得金額に一定の調整を加えることにより算定されるもので損金算入限度額の基礎となる金額です。

今回の改正で加算対象となっていた受取配当等の益金不算入額と外国子会社配当等の益金不算入額が加算対象金額から除外されることになり、減算対象となっていた法人税額から控除する所得税額の損金不算入額は減算対象から除外されることとなりました。

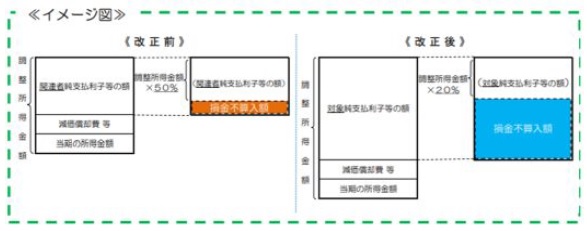

既述の通り損金算入限度額は調整所得金額を基礎として計算します。

改正前は、調整所得金額に50%を乗じて計算しましたが、今回の改正により乗じる割合が20%に引き下げられ、損金算入限度額は縮小されることとなりました。

改正後の適用免除基準は、次のいずれかに該当する場合に、制度の適用が免除されることになります。

改正前と改正後の損金不算入額の計算体系のイメージは下記の通りです。【出典:国税庁 令和元年度 法人税関係法令の改正の概要】

今回の改正により損金算入限度額の範囲が縮小されるため、損金不算入額(課税される金額)が多額になるものと考えられます。しかしながら、対象となる支払利子等の範囲は拡大されたものの国内利子は対象から外されることになっているため、国外の関連者や外国銀行等から多額の借入を行っている法人に限定される制度と考えられ、今回の改正により影響を受ける法人は限定的なものと考察されます。