筆者:釜本 啓二

令和2 年度の税制改正により、表題の特例が創設されます。この制度創設の背景には、所得税の総合課税と分離課税の税率差異に着目した国外中古不動産への投資による節税策を封じる狙いがあります。

所得税法では、不動産所得について、建物等の減価償却費を含む必要経費が収入金額を上回ったことにより損失が生じたときは、損失の金額を給与所得等の他の所得金額から控除(以下、この控除を「損益通算」といいます。)して課税総所得金額を算出します。

日本の減価償却費の耐用年数を経過した中古建物を購入すると、後述する「簡便法」によって計算することで4~9年で償却することが可能です。このため、賃料収入を超える多額の減価償却費を短期で計上でき、損失を発生させることができます。

ここで発生した損失は、総合課税となる給与所得等と通算することで所得を圧縮し、累進課税による所得税に住民税を合わせた最大55%となる税率の納付額を減少させることができます。さらに、早期に減価償却を使い切って損失が出なくなった建物を5 年超所有して売却することで、売却益に係る税率は分離課税の20%となり、建物の取得費相当分について約35%(55%-20%)の節税が可能となります。

この一連のスキームは富裕層の節税策として人気を集めた一方、問題視もされていました。そのため、一般の納税者との公平を図るべく、国外の中古建物に係る減価償却費の計上により生じた損失金額の一部について損益通算を認めないこととする特例が創設されます。

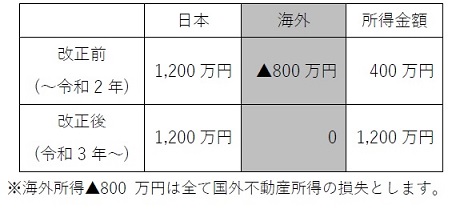

個人が、令和3 年以後の各年において、国外中古建物(注1)から生ずる不動産所得を有しており、国外不動産所得の損失の金額(注2)があるときは、その国外不動産所得の損失の金額のうち国外中古建物の減価償却費に相当する部分の金額は生じなかったものとみなすこととされ、損益通算の適用に制限が加えられることとなります。

(注1)「国外中古建物」とは、個人が中古建物を取得してその不動産所得を生ずべき業務の用に供したもののうち、不動産所得の金額の計算上その建物の減価償却費として必要経費に算入する金額を計算する際の耐用年数を、次の方法により算定しているものをいいます。

a 簡便法

(イ)法定耐用年数の全部を経過した資産について法定耐用年数の20%相当を耐用年数とする方法

(ロ)法定耐用年数の一部を経過した資産について法定耐用年数から経過年数を控除した年数に、経過年数の20%相当を加算した年数を耐用年数とする方法

b 見積法

事業の用に供した時以後の使用可能期間の年数を耐用年数とする方法(その耐用年数を国外中古建物の所在地国の法令で使用可能期間の年数が適切であることを証明する書類の添付がある場合等を除きます。)

(注2)「国外不動産所得の損失の金額」とは、不動産所得の金額の計算上生じた国外中古建物の貸付けによる損失の金額をいいます。

なお、国外に複数の不動産を有する場合で、それらから生ずる所得についての通算は認められます。

上記の適用を受けた国外中古建物を譲渡した場合の譲渡所得の取得費の計算については、その取得費から控除することとされる減価償却費の合計額からは、上記によりなかったものとみなされた部分の金額を除くこととされます。つまり「なかったもの」とみなされた損失の金額は取得費に加えられることとなり、その分だけ譲渡所得は小さくなります。

この改正は令和3 年分以後の所得税から適用となります(個人住民税にも同様の措置が講じられます)が、令和3年よりも前に取得した建物についても適用がありますので、注意が必要です。