筆者:田中 直

令和4 年度改正(税制大綱)において、内国法人(※)が支払を受ける配当等で次に該当する場合には、配当等にかかる所得税の源泉徴収を行わないこととされました。

(※)内国法人のうち、一般社団法人及び一般財団法人(公益社団法人及び公益財団法人を除く。)、人格のない社団等並びに法人税法以外の法律によって公益法人等とみなされている法人以外の法人

この改正は、令和5 年10 月1 日以後に支払を受けるべき配当等について適用されます。

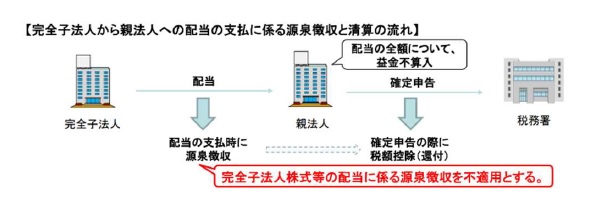

所得税法181 条において、利子や配当等の支払をする者は、支払の際に当該利子や配当等について所得税を徴収し、国に納付する源泉徴収制度が定められております。当該源泉徴収制度は、納税者の所得税を効果的かつ確実に徴収することを趣旨とした制度であり、本来は個人に帰属する所得につき行われるものであるものの、源泉徴収事務の便宜を考慮して、内国法人に支払う場合においても同様に源泉徴収することとなっています。このため、内国法人での源泉徴収は法人税の前払としての性質を有しており、法人の確定申告により精算される仕組みとなっています。

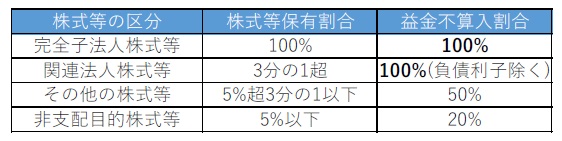

法人が他の内国法人から配当等を受けた場合、企業会計上は利益となりますが、配当等は配当を行う法人で既に法人税を課税されているため、法人税法上は二重課税排除の観点から配当の一部又は全部を益金の額に算入しないこととされております。具体的には以下のとおりとなっています。

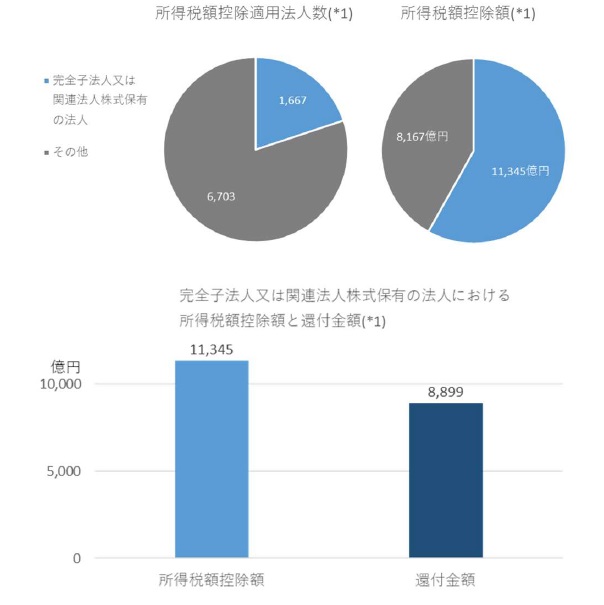

上述の源泉徴収制度及び受取配当金等の益金不算入制度の関係により、完全子法人株式等及び関連法人株式に係る受取配当金等については、源泉徴収が行われて所得税額控除(法人税より控除)の対象となる一方で、受取配当金は益金不算入となるため、還付金が発生しやすい構造となっています。この点に着目した会計検査院は、完全子法人株式及び関連法人株式に係る配当金等にかかる所得税額控除や還付金等の発生状況を調査した結果を2020 年11 月10 日に「令和元年度決算検査報告の概要」で公表しています。

上表のとおり、所得税額控除は、少数の完全子法人株式又は関連法人株式を保有している法人より過半が発生しており、当該法人から多額の還付金額が発生している状況が明らかとなっています。このため、当報告では仮に当該法人に対する源泉徴収を行わないとした場合、還付金及び還付加算金が発生せず、税務署における源泉所得税事務及び還付事務等の負担が削減される可能性があることを示唆しており、当該改正へと繋がっております。

受取配当等の益金不算入制度における関連法人株式等には、保有期間要件が定められているものの、当該源泉徴収の改正の対象となる関連法人株式には、実務上の便宜を考慮し当該保有期間要件は定められていない(源泉徴収不要になる関連法人株式の方が範囲は広い)点に留意が必要です。

当該改正により、税務署の事務負担の軽減のみならず、源泉徴収時点から還付時までに一時的な資金負担が生じていた状況が解消されることから、法人の資金繰りに寄与するものと考えられます。