筆者:大津留

平成29 年税制改正により、仮想通貨(ビットコイン等)に係る消費税の課税関係が見直されましたので解説致します。

ICT(情報通信技術)の進展等を背景に、近年、インターネット上を通じて電子的に取引される仮想通貨が登場し、外為法上の支払手段には該当しないものの、財貨・サービスの販売、提供などの対価として、現金等に代えて仮想通貨による支払いを受け入れる事業者が増加しているため、仮想通貨に係る消費税の課税関係が見直されました。

仮想通貨は、インターネットを通じて物品を購入する際の対価の支払等に利用されるものです

消費税法上、仮想通貨の譲渡は、非課税対象取引(限定列挙)に規定されていないため、課税資産の譲渡等に該当していました

資金決済に関する法律(以下、「資金決済法」といいます。)が改正され、仮想通貨の具体的な定義が明確化されました。

これにより、仮想通貨が支払手段として位置づけられたことに伴い、資金決済法に規定する仮想通貨の譲渡について、消費税が非課税とされます。

平成29 年7 月1 日以後に国内において事業者が行う資産の譲渡等及び課税仕入れについて適用されます。

① 個別対応方式による区分

平成29 年7 月1 日前に譲り受けた仮想通貨について、個別対応方式により仕入税額控除を計算する場合の仕入れ区分は、「課税資産の譲渡等にのみ要する課税仕入れ」に該当するものとされます。

② 仕入税額控除の不適用

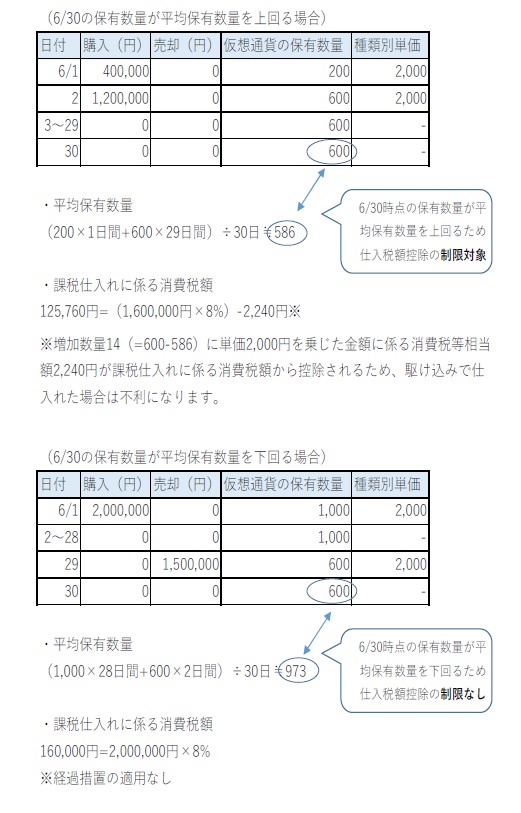

事業者が、平成29 年6 月30 日に100 万円(税抜き)以上の仮想通貨(国内において譲り受けたものに限ります。)を保有する場合において、同日の仮想通貨の保有数量が平成29 年6 月1 日から平成29 年6 月30 日までの間の各日の仮想通貨の保有数量の平均保有数量に対して増加したときは、その増加した部分の課税仕入れに係る消費税につき、仕入税額控除制度の適用が認められないこととなります。

これは、施行日前に仮想通貨を駆け込みで仕入れることが行われ、仮想通貨の市場に大きな影響を及ぼすことを回避するためです。

今回の改正により、仮想通貨が支払手段であることが明確化され、国内において事業者が行う資産の譲渡等及び課税仕入れが非課税取引とされました。

そのため平成29 年6 月1 日以前及び7 月1以後で消費税の課税区分が異なることになるため、消費税申告書の作成時には注意が必要です。