筆者:税理士 奥津 雅之

富裕層に対する課税が年々強化されており、ここ10 年ほどの税制改正では、国外財産調書制度の創設(平成24 年度)、相続税の基礎控除額の引き下げ及び税率の引き上げ(平成25 年度)、国外転出時課税制度の創設(平成27 年度)、給与所得控除額の縮小(平成30 年度)、国外中古建物の不動産所得に係る損益通算の制限(令和2年度)などがありました。

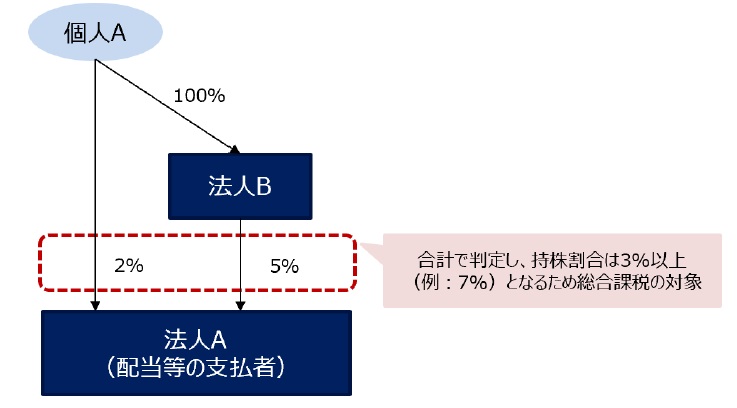

そして、令和4 年度改正では、上場株式等に係る配当所得等の課税特例の見直しにより、個人株主が直接保有する株式の持株割合が3%未満であったとしても、その株式に、個人が株主として支配する同族会社が保有する分も合算して持株割合が3%以上となる場合には、個人株主が保有する株式に係る配当金については総合課税とされる改正が行われました。

本稿では、特に富裕層に関係のある令和4 年度改正の内容を中心に解説いたします。

上場株式等に係る配当等の課税特例は、持株割合3%未満の者が、課税方式を下記のいずれかから選択できる制度です。

改正前は、持株割合を個人株主のみの保有数で3%未満か否かを判定し、自己が支配する同族会社を通じた保有数は含めていませんでした。大口株主(個人のみで3%以上保有)は①総合課税となるのに対し、個人株主としては3%未満の保有で、同族会社を合わせて3%以上保有している個人の場合は、②申告分離課税③申告不要を選択することが可能であり、この点について、課税の公平性が保たれていないと会計検査院から指摘がされていました。

会計検査院の検査報告によると、検査対象の個人株主3,749 人のうち、持株割合が実質的に3%以上で特例の適用が確認できた個人株主は122 人おり、その122 人の所得税額と、特例を適用せずに総合課税を適用したと仮定した場合の所得税額を推計すると、平成30 年から令和元年の2 年間合計で13 億4880 万円の開差があるとしています。

このような背景から、特例対象外となる大口株主の範囲を拡大する改正が行われました。

個人株主における持株割合の判定は、個人株主と同族会社の保有数を合算して行うことになります。

その結果、持株割合が3%以上となった場合には、特例である②申告分離課税③申告不要を選択できなくなり、①総合課税により申告を行うこととなります。

なお、ここでの同族会社とは、法人税法上の同族会社(法法2 十)と同義であることが示されました(措法8の4①一)。すなわち、その個人を判定の基礎となる株主として選定した場合に、上位3 株主が発行済株式等の50%超を有する法人をいいます。

改正後の規定は、令和5 年10 月1 日以後に支払を受けるべき配当等について適用されます。

本ケースの場合は、個人A は総合課税となります。

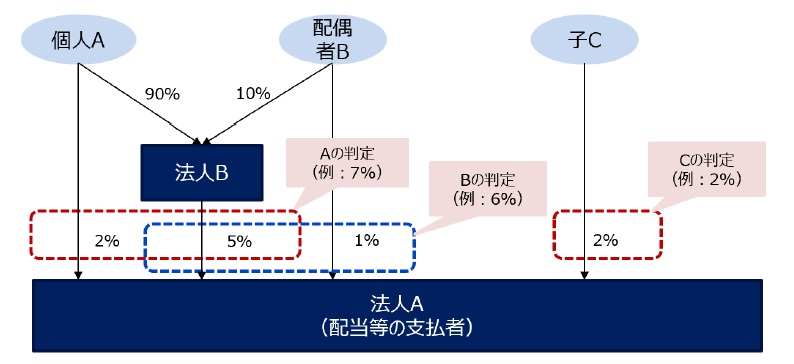

本ケースでは、個人A とその配偶者B とが法人B の株式の100%を保有し、子C は法人A の株式を保有するものの、法人B の株式は保有していないというケースです。

本ケースの場合、個人A の持株割合は7%、配偶者B の持株割合は6%となり総合課税となります。他方、個人C は法人B の株式を保有していないため、個人の持株割合だけで判定し2%となります。

受取配当等の益金不算入制度の見直しは、令和2 年度改正により行われたもので富裕層に対する課税強化という文脈からは外れますが、資産管理会社に対する配当金についての所得計算に影響があるため、併せて解説いたします。

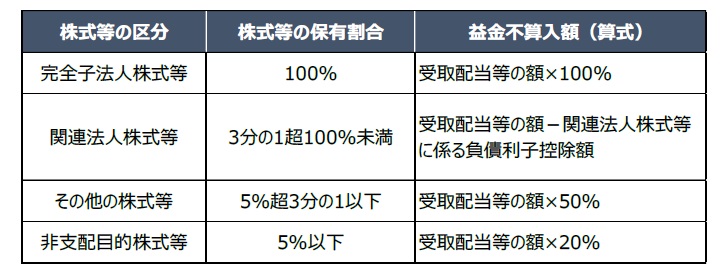

法人が他の法人から収受する配当等については、当該配当等に係る株式等の区分(当該法人が保有する当該他の法人の株式等の保有割合)に応じ、それぞれ下表に掲げる金額は益金の額に算入しないこととされています。

改正前は、関連法人株式等又は非支配目的株式等に該当するか否かの判定については、配当等を受領した法人における当該配当等に係る株式等の保有割合によることとされていました(すなわち、法人単体で判定します。)。

令和2 年度改正により、連結納税制度が抜本的に見直され「グループ通算制度」に改組されました。グループ通算制度では上記株式等の区分をグループ全体での保有割合により判定することになっており、グループ通算制度を選択適用する法人としない法人における課税の中立性及び公平性の確保の観点から、単体納税制度においても一定の見直しが行われました。

改正後においては、グループ通算制度と平仄を合わせ、完全支配関係企業グループ内の法人全体における株式等の保有割合によって株式等の区分の判定を行うこととされました。

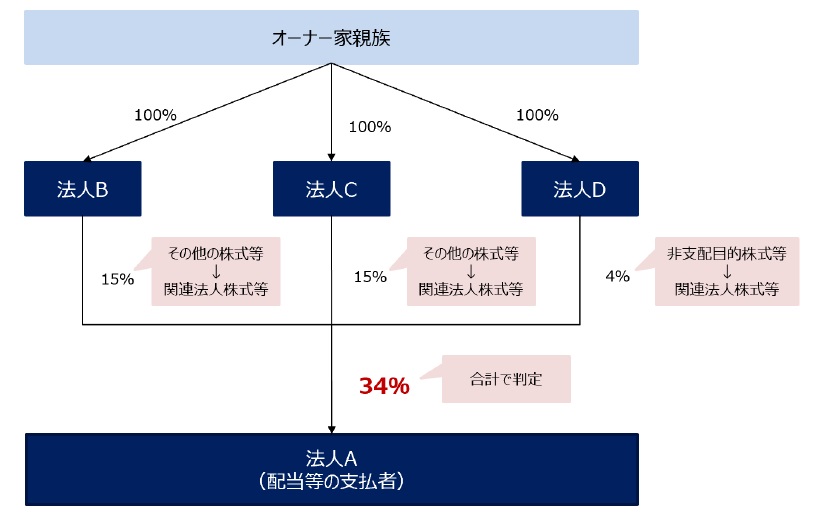

完全支配関係は個人を頂点とする完全支配関係を含むため(法法2 十二の七の六、法令 4 ①、法令 4 の 2 ②)、以下の図表のようにオーナー家を頂点とする資産管理会社が複数ある場合に益金不算入額が増加することが見込まれるため、納税者にとって有利な改正内容であるといえます。

改正後の規定は、令和4 年4 月1 日以後に開始する事業年度から適用されます。

法人B、C、D はオーナー家を頂点とする完全支配関係があり、B~D それぞれの法人における法人A 株式の保有割合は合計の34%となります。

法人B 及びC は単独での保有割合が5%超3 分の1 以下であり、改正前はその他の株式等に区分されていましたが、改正後は関連法人株式等に区分されることになります。また、法人D は単独での保有割合が5%以下のため、改正前は非支配目的株式等に区分されていましたが、改正後は関連法人株式等に区分されることになります。

上場会社の配当金課税について、個人側では課税強化となる改正がなされた一方、法人側では納税者有利となる改正がなされています。上場会社オーナーにとっては、今後個人と資産管理会社での株式の保有の仕方次第で納税額に差が出てくることになります。

本稿で解説した内容を踏まえて、どのような保有関係が最適なのか、それを実現しようとする場合にどのくらいのコストが発生し、どのくらいのメリットを得られるのか、最適に出来ないとした場合でも、よりベターな保有関係はどういった形なのか等、今後検討を進める必要があると考えます。

富裕層に対する課税強化の流れは今後も続くものと想定されます。令和4 年度改正では、財産債務調書の提出義務者についてもその範囲が拡大され、実際に生じた所得というフローの把握のみならず、ストック(財産)に関する資料収集も強化されています。納税者としては、適時適切な情報収集の重要性が益々高まっているといえます。