筆者:税理士 齋藤 洋祐

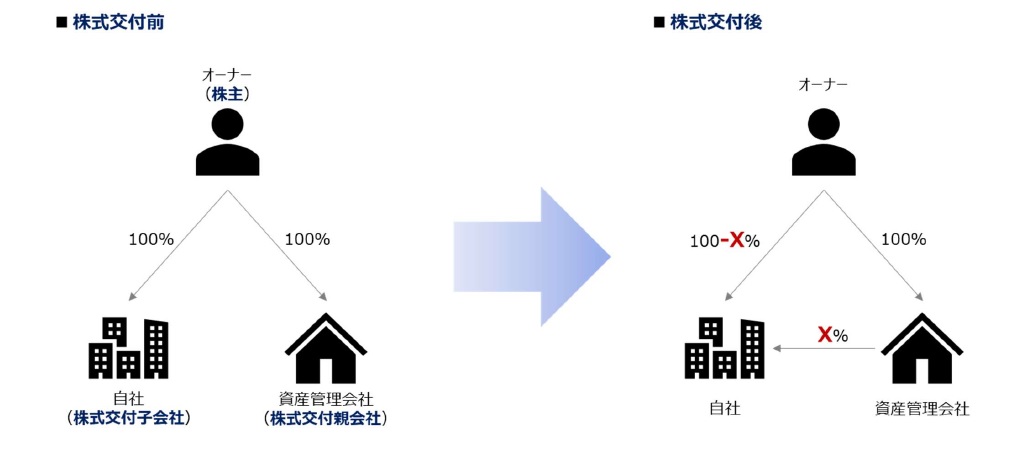

会社法の改正により株式交付制度が創設されたことに伴い、株式交付制度に関する各種税制措置が設けられました。令和3 年度税制改正大綱によれば、株式交付制度に関する各種税制措置は「株式対価M&Aを促進するため」に設けられたと説明されていますが、その施行から1 年超が経過した現在、株式交付制度は、M&Aだけではなく、株式に係る資本政策の一環として資産管理会社へ自社株式を移転する際にも活用されています。

本稿では、資産管理会社へ自社株式を移転するスキームとして株式交付制度を選択した場合に得られる効果及び留意点について、旧来型の移転スキーム(自社株式を単純に資産管理会社へ売却する)との比較を交えながら解説いたします。なお、本稿においては、オーナーが支配する事業会社を「自社」と、当該事業会社の株式を「自社株式」と表記します。

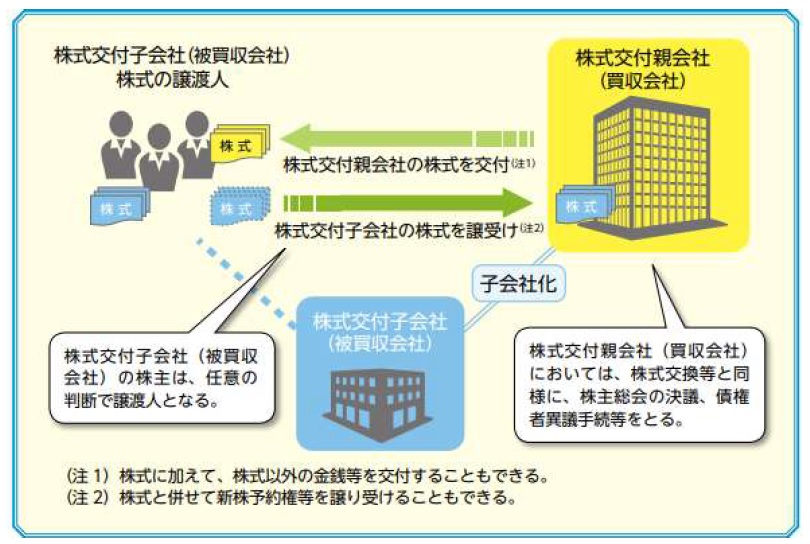

会社法において、株式交付とは、「株式会社(買収会社)が他の株式会社(被買収会社)をその子会社とするために当該他の株式会社の株式を譲り受け、当該株式の譲渡人に対して当該株式の対価として当該株式会社の株式を交付することをいう。」と規定されています(会法2 三十二の二)。

制度創設の背景や趣旨については、紙面の都合上、詳細は割愛いたしますが、株式交付は「(従来の制度において困難であった)自社株式を対価とするM&A を容易にするため」の組織再編行為として新たに制度化されたものです。これにより、キャッシュアウトを抑制したM&A を実現することが容易になったといえます。さらに、従来からある株式交換との比較では、株式交換とは異なり、自社株式を対価としつつも完全子会社化を目指さない子会社化も可能となったことから、M&A や組織再編スキームをより柔軟に構築できる環境が整備されたといえます。

被買収会社の株主である個人又は法人が、株式交付によりその有する被買収会社株式を譲渡し、買収会社から買収会社株式及び金銭等の交付を受けた場合において、その対価として交付を受けたこれら資産の価額のうち、株式交付親会社の株式(買収会社株式)の価額が80%以上であるときは、その譲渡した被買収会社株式に係る譲渡損益課税(キャピタルゲイン課税)は繰り延べられます(措法37 の13 の3、措法66 の2)。

すなわち、株式交付制度を活用することにより、本来は譲渡損益課税が生ずべきところ、被買収会社の株主は被買収会社株式と引き換えに買収会社株式を無税で取得することができます。

資産管理会社は、一般的には資産の所有及び管理を目的として設立されます。

例えば、上場準備会社の資本政策においては、オーナーの相続対策や自社の配当政策を目的として資産管理会社が活用されることがあります。上場前における自社の株価が低い場合には、キャピタルゲイン課税に左右されずに自社株式を資産管理会社へ移転することができますが、自社の株価が高い場合には、キャピタルゲイン課税がボトルネックとなるため、旧来型スキーム(後述)では自社株式を資産管理会社へ移転することは容易ではありません。

自社株式を資産管理会社へ移転する際の旧来型スキームは下記の通りです。

上記②の通り、オーナーは自社株式を時価で資産管理会社に売却します。したがって、例えば、自社がベンチャーキャピタルから既に資金調達を行っている等、自社の株価が高く算出される場合には上記③で生じるキャピタルゲイン課税の負担が重くなるため、資産管理会社への株式の移転が難しくなります。

株式交付制度を活用すると、上記ボトルネックを解消することが可能です。スキームは下記の通りです。

上記3.(2)で述べた旧来型スキームでは、自社の株価に応じたキャピタルゲイン課税が発生するのに対し、株式交付制度を活用した場合には、上記③で述べた通り、オーナーが取得する対価が資産管理会社株式のみである限り、自社株式売却に係るキャピタルゲイン課税は繰り延べられます。したがって、自社の株価が高く算出される場合であっても、株式交付制度を活用すれば、資産管理会社へ自社株式を無税で移転できる効果が得られます。

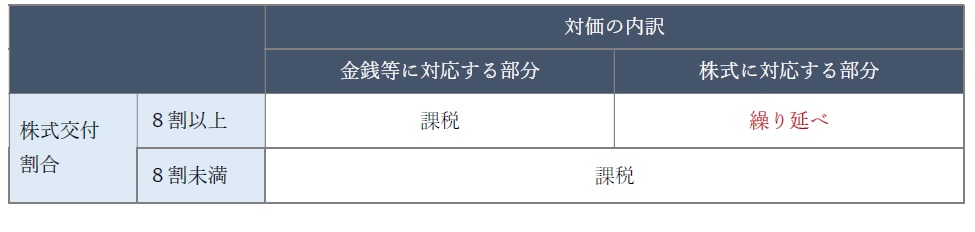

株式交付制度では、株式交付親会社は対価として株式交付親会社株式の他、金銭等を交付することも可能です。ただし、キャピタルゲイン課税が繰り延べられる条件として、対価総額のうちに株式交付親会社株式の価額の占める割合(以下、「株式交付割合」といいます。)が8割以上であることが求められます。

なお、株式交付割合が8割以上であっても、金銭等が交付された場合には、株式交付親会社株式に対応する部分のみ課税が繰り延べられ、金銭等に対応する部分については課税の繰り延べは認められません(措法37 の13 の3①、措法66 の2①)。

相続税及び贈与税の課税対象とされる非上場会社(評価対象会社)の株式を評価する際に用いられる純資産価額方式においては、含み益に対する法人税等相当額を控除する旨の規定が設けられています。当該法人税等相当額は、評価対象会社の時価純資産価額から簿価純資産価額を差し引いた残額に37%を乗じて算出することとされています。

ただし、評価対象会社が株式交付によって時価よりも低い価額で受け入れた他社株式を有している場合には、当該他社株式に係る含み益の一部については本規定の適用は認められません。したがって、資産管理会社株式の評価上、資産管理会社が株式交付によって取得した自社株式に係る含み益については一定の調整計算が必要とされます(財基通186-2)。

株式交付制度は、会社法の現物出資規制の対象外とされていますが、株式交付子会社の株主が株式交付子会社株式を株式交付親会社に給付して株式交付親会社株式の交付を受ける行為であることから、現物出資の一種であることには変わりないと考えられます。したがって、法人税法第132 条の 2 (組織再編成に係る行為又は計算の否認)の対象とされる可能性があります。

今後、自社の資本政策において資産管理会社を活用する際には、株式交付制度を適用する事例が益々増えてくることが予想されます。実際、近時においては、従来では困難とされていた上場後における資産管理会社の活用事例も複数確認されています。

これまで資産管理会社の活用を検討したものの、キャピタルゲイン課税がボトルネックとなり当該検討を見送っていた経営者の皆様におかれましては、当該活用を再検討する余地があろうかと思われます。

組織再編 プラクティスグループ(reorganization@aiwa-tax.or.jp)