筆者:松井 善章

「人生100 年時代」に備え、国民年金や厚生年金に加え、個人年金保険に加入している人が増加しています。個人年金を受け取っていた人(以下、「年金受取人」という。)が死亡し、遺族が年金を受け取る権利(以下、「年金受給権」という。)を取得した場合、相続税などの課税対象となることがあります。また、年金受給権の取得後、年金の受け取り方によって、所得税の課税関係も異なります。今回のコラムでは、年金受給権の課税関係について解説します。

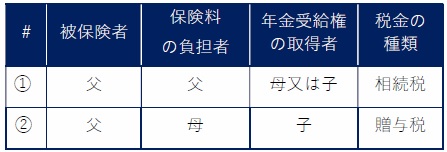

年金受取人の死亡により年金受給権を取得した場合、その年金保険の被保険者や保険料の負担者、誰が取得したかにより、取得者に対する課税関係が異なります。

例えば、父・母・子の家族において、父に相続が発生し、その相続財産の中に父を被保険者とする年金受給権があった場合、課税関係は下表①又は②となります。

<課税対象となる年金受給権>

・ 個人年金保険に係る年金受給権、退職年金に係る年金受給権など

<課税対象とならない年金受給権>

・ 国民年金や厚生年金などの遺族年金(*)で、それぞれの法律に非課税規定が設けられているもの

(*)遺族年金とは、国民年金や厚生年金保険の被保険者又は被保険者であった人が死亡した時に、その人によって生計を維持されていた遺族が受給できる年金をいいます。

相続又は贈与(以下、「相続等」という。)により取得した年金受給権の相続税評価額は、下記①~③のいずれかの金額のうち多い金額とされ、その金額が相続税又は贈与税の対象となります。

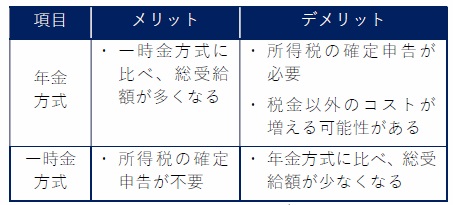

相続等により年金受給権を取得した人が、実際に金銭を受け取る場合、①年金方式(毎年一定額を受け取る方式)か、②一時金方式(一時に一括で受け取る方式)のいずれかの方式を選択することが一般的です。選択した方法によって、相続等で取得した人に係る所得税の課税関係が異なります。

年金方式と一時金方式のどちらを選択するか検討する際の、一般的なメリット・デメリットは下表のとおりです。

運用益が生じることを前提とすれば、一時金方式より年金方式の方が、総受給額が多くなると考えられます。

一方で、年金方式を選択した場合、毎年の収入金額が増加することから、国民健康保険料の負担額や、医療費の窓口負担割合が上昇するなど、税金以外の負担が増加する可能性があります。また、毎年の所得税確定申告が必要かどうかという点も、検討の際のポイントの1つとなります。

相続財産の中に年金受給権がある場合、相続税などの税金以外にも検討すべき事項が多くあります。相続発生後、残された家族が慌てなくて済むよう、生前から専門家に相談しておくことも一案と考えます。