筆者:山中 まりや

令和6 年度税制改正により、令和6 年6 月1 日以後最初に支払う給与等について、所得税及び住民税の定額減税が実施されます。今回は、給与所得者に係る定額減税について解説します。

所得税における定額減税額計算は、原則、令和6 年分給与所得者の扶養控除等申告書に記載した同一生計配偶者や扶養親族等の状況に基づいて計算することになります。このため、当該申告書に記載していない同一生計配偶者や扶養親族について定額減税の計算に含める場合には、「源泉徴収に係る定額減税のための申告書」を別に提出する必要があります。

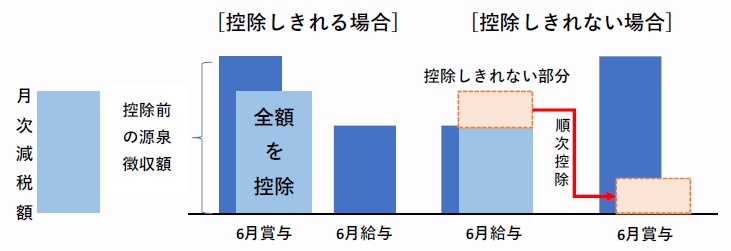

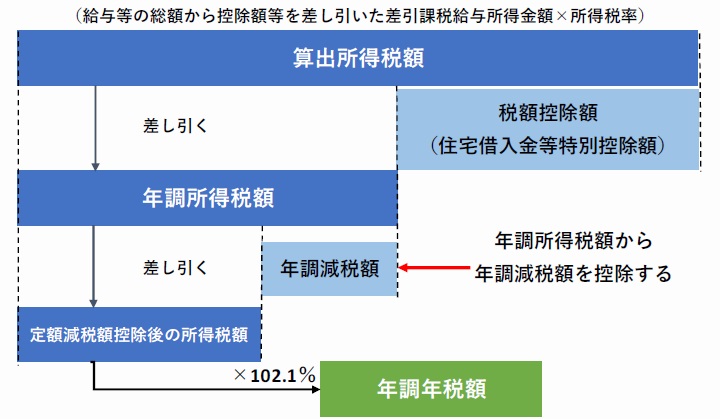

所得税については、扶養等の状況によって控除額が異なることや定額減税のための申告書提出、控除しきれない金額が発生した際の繰越額管理について留意が必要です。

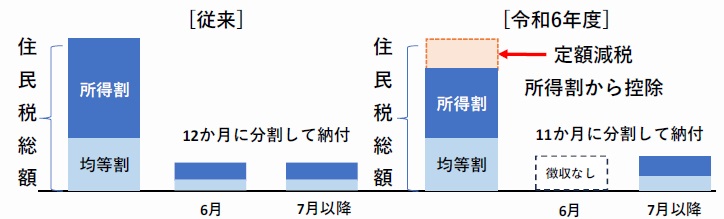

また、住民税については、6 月分の徴収がなくなることにより、7 月以降徴収が再開されたタイミングで従業員から問い合わせ等が発生する可能性があると考えられます。したがって、従業員への周知を徹底することが重要です。

(注1)給与所得のみの場合、給与収入が2,000 万円以下であれば、合計所得金額1,805 万円以下に該当します。

(注2)同一生計配偶者とは、本人と生計を一にする配偶者(青色事業専従者として給与の支払いを受ける者及び白色事業専従者に該当する者を除きます。)のうち、その者の合計所得金額が48 万円以下(給与所得のみの場合、給与収入103 万円以下が該当)である者をいいます。

(注3)扶養親族とは、配偶者以外の親族(六親等内の血族及び三親等内の姻族)又は都道府県知事から養育を委託された児童(いわゆる里子)や市町村⾧から養護を委託された老人で、本人と生計を一にする者(青色事業専従者として給与の支払いを受ける者及び白色事業専従者に該当する者を除きます。)のうち、その者の合計所得金額が48 万円以下(給与所得のみの場合、給与収入103 万円以下が該当)である者をいいます。

(注4)控除対象配偶者とは、同一生計配偶者(注2 参照)のうち、合計所得金額が1,000 万円以下(給与所得のみの場合、給与収入1,195 万円以下が該当)である本人の配偶

者をいいます。