筆者:中井 健治

既報の通り、令和6 年度税制改正により外形標準課税制度の対象法人が拡大されることとなった。この改正が適用されるのは、改正の内容に応じて、令和7 年4 月1 日又は令和8 年4 月1 日以降開始事業年度からではあるが、特に大法人の100%子法人等で、この改正により初めて外形標準課税を適用することになる法人には大きな影響があるだろう。

そこで本稿では、外形標準課税のうち付加価値割額について、多くの法人で該当すると考えられる誤りやすい事例を紹介する。

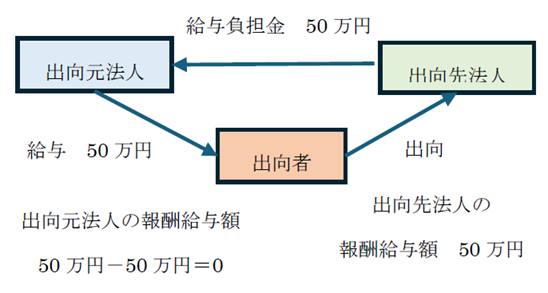

出向者に係る給与は、当該給与を実質的に負担する法人の報酬給与額に含める。出向元法人が出向者に直接給与を支給している場合、出向元法人で報酬給与額と認識する金額は、出向先法人から受け取る給与負担金を給与支給額から控除した金額となる。

なお、給与負担金には法定福利費や通勤費(所得税が非課税となるものに限る)相当額が含まれている場合がある。

これらは報酬給与額の対象とはならないため(給与課税の対象外であるため)、給与負担金額から控除して集計する必要がある。給与負担金の内訳が区分されていない場合は全額が報酬給与額の対象となる。

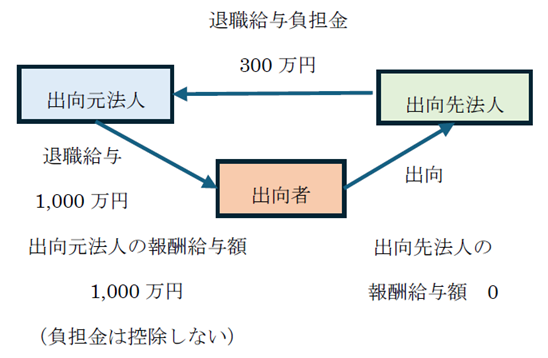

また、出向者に係る退職給与の場合は、前述の給与とは異なり退職者に直接支払う法人でのみ報酬給与額に含める。

こちらは形式的な負担額を認識することとなる。

法人税法上のリース取引(資産の売買があったとされるもの又は金銭貸借とされるもの)に係るリース料のうち、利息相当額として合理的に区分された金額は、純支払利子に含める。実務上は契約書等により判断することになると考えられる。

なお、法人税法において売買取引又は金銭貸借取引に該当するリース取引に係る取得価額部分又は元本部分については、これは賃借料ではないため、リース対象が土地又は家屋であっても純支払賃借料には含めない。

一方、法人税法上のリース取引に該当しないリース取引(オペレーティングリース取引)は、法人税では賃貸借取引とされるため、そのリース料はあくまでリース料であるから純支払利子には含めない。もっとも、リース対象が土地又は家屋である場合には、当然、純支払賃借料に該当することになる。

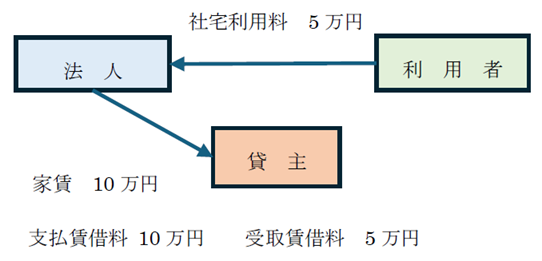

法人が契約者となって賃借している家屋を、その法人の役員又は従業員に社宅として賃貸している場合、法人が支払う賃借料は支払賃借料に、役員又は従業員から受け取る利用料は受取賃借料にそれぞれ算入する。

従って、出向給与負担金と同様に、法人が実質的に負担する金額を純支払賃借料として認識することとなる。

なお、契約書や請求書で賃借料が家賃と共益費・保守費・清掃費などに明確かつ合理的に区分されている場合は、共益費等は純支払賃借料に含めない。区分されていない場合は共益費等も純支払賃借料に含めることとなる。

その他、敷金・礼金・更新料等の権利の設定のために支払う対価も純支払賃借料の対象とはならない。ただし、契約等により賃借料の前払相当額が含まれている場合、その部分については純支払賃借料に含めることとなる。

社宅の解約時には違約金や原状回復費用を支払うことも想定されるが、これらの費用も純支払賃借料の対象とはならない。

外形標準課税のうち、所得割は一部で事業税独自の計算方法があるものの、基本的には法人税の所得計算と同様である。逆に付加価値割と資本割は事業税独自の計算方法の比重が非常に高く、適用初年度に向けて事前に充分な検証・準備期間を設けるべきだろう。

今回は外形標準課税のうち付加価値割を構成する報酬給与額・純支払利子・純支払賃借料から、代表的な一部の事例を紹介した。各県税事務所のホームページでは多数の事例を紹介しているので、必要に応じてそちらも参考にしていただきたい。