筆者:税理士 奥津 雅之

令和5 年度税制改正により、税負担の公平性の観点から「極めて高い水準の所得に対する負担の適正化」のための措置として、通常の所得税の負担額が、一定の負担水準を下回る場合に差額分を申告納税する制度が導入されました。

税制改正当初の新聞報道等では、対象者は全国で数百人程度、合計所得金額30 億円以上あるかが対象の目安になると言われていました。しかし、これは、所得階級別の平均的な所得構成を用いると、年間所得が30 億円超の者からミニマムタックスの対象になるのではないかという目安を示したものにすぎず、実際には所得構成によって対象の目安となる所得金額は異なります。株式の譲渡所得のみの場合では10 億円以上で本制度の対象となります。

本制度は令和7 年分以降の所得税について適用されるため、改めて制度の内容や注意点を確認します。

(1) 制度の内容

株式や土地の譲渡などから生ずる資産所得については、分離課税として給与所得・事業所得・不動産所得等の累進課税による総合課税の税率(所得税率5%~45%)よりも低い税率(多くは所得税率15%)が適用されます。このような多額の資産所得を有する超富裕層に対して税負担の公平性を確保する観点から、極めて高い水準の所得について最低限の負担を求める制度になります。

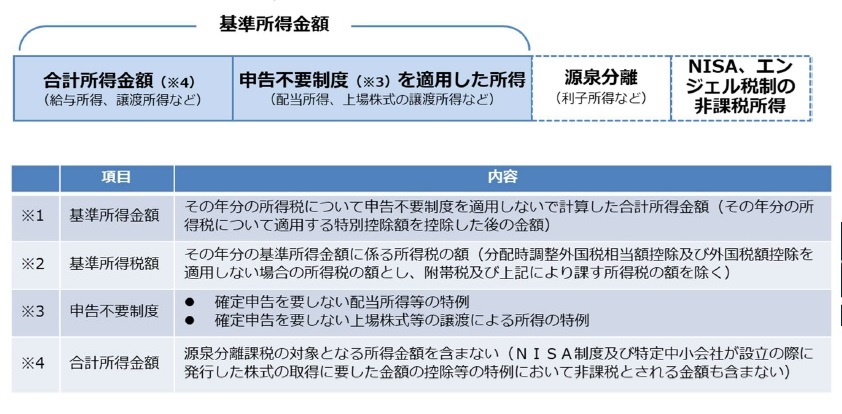

追加納税額の計算式は以下のとおりです。

【計算式】

① 基準所得税額(※2)

② (基準所得金額(※1)-3.3 億円)×22.5%

① <②の場合、差額分を申告納税

簡単に言うと実効税率が22.5%以下の場合に追加納税が発生することになります。

株式譲渡や土地の⾧期譲渡所得については税率が15%のため、このような資産所得が多い場合に実効税率が22.5%を下回り追加納税が発生する可能性があります。反対に、給与所得や事業所得など総合課税による累進税率が適用される所得だけを得ている者の場合、所得が増えれば増えるほど適用される税率は高くなるため、仮に所得が数十億円になったとしても既に22.5%以上の所得税を負担しているため、ミニマムタックスの対象にはならず、追加納税が発生することはありません。

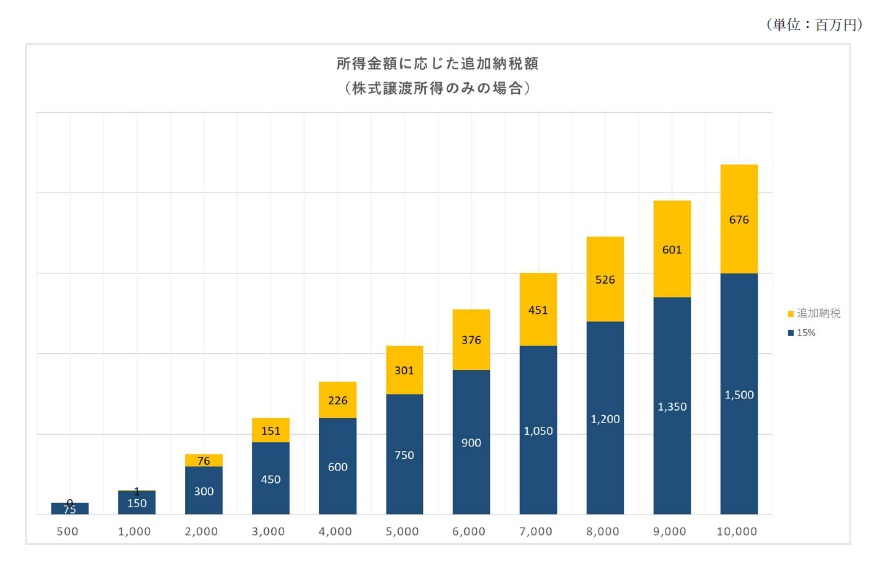

(2) 株式譲渡所得のみの場合の追加納税額

仮に所得が株式の譲渡所得のみであった場合の追加納税額のイメージは以下のとおりです。株式譲渡所得が10 億円を超えると追加納税が発生します。

追加納税額の所得金額に対する税率は10 億円で0.1%とごく僅少ですが、20 億で3.8%、50 億で6%、100 億で6.8%と増加していきます。

(1) 企業オーナーへの影響

先述のとおり、多額の株式譲渡益が発生する場合に影響が生ずる可能性が高まります。企業オーナーが自社株式を売却して多額の譲渡益が発生するケースがこれに該当し、想定される場面としては以下が考えられます。

※通常個人が保有する非上場株式をその発行会社に譲渡する場合はみなし配当課税が行われますが、相続により取得した株式を相続の開始があった日の翌日からその相続税の申告書の提出期限の翌日以後3 年以内に譲渡した場合は、みなし配当課税を行わず全額株式の譲渡所得とする特例があります。

(2) 対応策の検討

財産承継対策の場合のようにオーナーご自身が株式の譲渡時期をコントロールできるのであれば、令和6 年中に譲渡する、あるいは一部を令和6 年中に譲渡して、令和7 年以降の譲渡では追加納税が発生しないように譲渡額を調整するなどの対策をすることが可能です。

一方、IPO やM&A のように譲渡時期をコントロールできない場合は、例えば、エンジェル税制を適用することにより株式譲渡益を圧縮する対策が考えられます。エンジェル税制を活用することにより、投資先企業への出資額全額をその年の株式譲渡益から控除することができます。なお、シード・プレシード特例の場合は控除額のうち20 億円までは非課税となります。20 億円を超える部分は株式取得価額から控除されることにより、将来その株式を譲渡したときにその分譲渡益として課税されることになるため課税の繰り延べになります。

相続税の納税資金確保のための自社株譲渡の場合は、譲渡代金を納税資金に充当することになるため、上記エンジェル税制の活用は難しくなります。

超富裕層に対するミニマムタックスは、当初の報道等(対象者は30 億円以上所得がある人で数百人程度)から、「自分は関係無い」と考えられている企業オーナーも多いのではないでしょうか。しかし、企業オーナーの場合、IPO やM&A などのコーポレーションアクションに伴い瞬間的に株式譲渡益が10 億円を超えて課税対象者となることは十分に考えられます。

まずはご自身に影響があるかどうかを確認し、影響が生じる可能性がある場合は、令和6 年中にできることを検討するとともに、令和7 年以降に課税対象となった場合に備えてエンジェル税制の適用を検討するなどの対応をお勧めします。